La crisi bancaria continua a pesare sul nostro futuro. In Italia è emersa con qualche ritardo rispetto ad altri Paesi: negli Stati Uniti, il collasso fu clamoroso e drammatico, nel 2008 si videro gli impiegati della Lehman Brothers uscire con le scatole di cartone con dentro le carte personali, l’antica e prestigiosissima banca d’affari era fallita; in Gran Bretagna, il governo dovette intervenire, addirittura nazionalizzandola, la Royal Bank of Scotland, mentre una complessa operazione dei tre governi del Benelux salvava Fortis, anche qui con una nazionalizzazione, in capo all’Olanda, della banca ABN AMRO, solo per fare qualche esempio. Si è trattato, con un’espressione del gergo finanziario relativamente recente, di bail out. Il bail out è l’aggottare, cioè il raccogliere alla disperata l’acqua che entra da una falla di una nave per buttarla fuori prima che affondi; l’acqua sono debiti, buttarli fuori dalla nave costa, allo Stato e quindi ai contribuenti. Di solito, prevede dunque che lo Stato acquisisca in tutto o in parte la proprietà della banca in dissesto, non solo per ragioni di principio (almeno, i fondi messi in emergenza danno allo Stato un potere proprietario), ma anche nell’ottica futura di poter poi rivendere la banca risanata e quindi recuperare quanto sborsato nell’emergenza. Questa dimensione finanziaria ha anche, videntemente, un risvolto politico: l’intervento governativo in quei Paesi apparve indispensabile per evitare nuovi e peggiori guai (una banca che salta in aria ha evidenti ripercussioni a catena sull’economia e sul benessere), ma i costi sono stati enormi, e questo ha provocato un diffuso malessere e un senso di ingiustizia nell’opinione pubblica.

La crisi bancaria continua a pesare sul nostro futuro. In Italia è emersa con qualche ritardo rispetto ad altri Paesi: negli Stati Uniti, il collasso fu clamoroso e drammatico, nel 2008 si videro gli impiegati della Lehman Brothers uscire con le scatole di cartone con dentro le carte personali, l’antica e prestigiosissima banca d’affari era fallita; in Gran Bretagna, il governo dovette intervenire, addirittura nazionalizzandola, la Royal Bank of Scotland, mentre una complessa operazione dei tre governi del Benelux salvava Fortis, anche qui con una nazionalizzazione, in capo all’Olanda, della banca ABN AMRO, solo per fare qualche esempio. Si è trattato, con un’espressione del gergo finanziario relativamente recente, di bail out. Il bail out è l’aggottare, cioè il raccogliere alla disperata l’acqua che entra da una falla di una nave per buttarla fuori prima che affondi; l’acqua sono debiti, buttarli fuori dalla nave costa, allo Stato e quindi ai contribuenti. Di solito, prevede dunque che lo Stato acquisisca in tutto o in parte la proprietà della banca in dissesto, non solo per ragioni di principio (almeno, i fondi messi in emergenza danno allo Stato un potere proprietario), ma anche nell’ottica futura di poter poi rivendere la banca risanata e quindi recuperare quanto sborsato nell’emergenza. Questa dimensione finanziaria ha anche, videntemente, un risvolto politico: l’intervento governativo in quei Paesi apparve indispensabile per evitare nuovi e peggiori guai (una banca che salta in aria ha evidenti ripercussioni a catena sull’economia e sul benessere), ma i costi sono stati enormi, e questo ha provocato un diffuso malessere e un senso di ingiustizia nell’opinione pubblica.  In un momento storico, in particolare, dove è forte la tendenza, in nome della stabilità dei bilanci, a ridurre le spese in politiche sociali, è apparso insopportabile che il denaro dei comuni cittadini, che in tutta Europa vedono stentare i servizi sociali e gli investimenti per l’occupazione, venisse impiegato per salvare le banche e… i banchieri, che se ne sono usciti spazzolandosi il polverone dalla giacca del gessato, ricchi come prima sul piano personale, secondo la vecchia, amara battuta sulla “privatizzazione dei profitti, e pubblicizzazione delle perdite”.

In un momento storico, in particolare, dove è forte la tendenza, in nome della stabilità dei bilanci, a ridurre le spese in politiche sociali, è apparso insopportabile che il denaro dei comuni cittadini, che in tutta Europa vedono stentare i servizi sociali e gli investimenti per l’occupazione, venisse impiegato per salvare le banche e… i banchieri, che se ne sono usciti spazzolandosi il polverone dalla giacca del gessato, ricchi come prima sul piano personale, secondo la vecchia, amara battuta sulla “privatizzazione dei profitti, e pubblicizzazione delle perdite”.

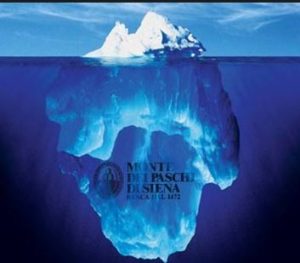

Eppure, la responsabilità della crisi è in primo luogo proprio degli operatori del sistema finanziario, banchieri, manager e operatori (speculatori), che hanno commesso errori su scala globale, riempiendo in maniera irresponsabile le “pance” dei loro istituti di crediti inesigibili, e, alla fine, facendo crollare il castello di carte, nonché degli azionisti che, ignavi o complici, li hanno tenuti ai loro posti. Questa situazione, la situazione in cui, per usare un altro proverbio, “Pantalone paga per tutti”, ha spinto l’Europa a cercare di dare una risposta alla sensazione di ingiustizia e a cercare un diverso metodo, il cosiddetto bail in. Mentre nel bail out si risolve la situazione con un intervento esterno (out), con il secondo sistema si obbligano coloro che si ritengono responsabili del pasticcio a pagare per primi, allontanando d’autorità i vertici dalle loro poltrone, e facendo pagare poi, a cascata, prima gli azionisti, poi i detentori di obbligazioni a rischio, all’estremo anche i grandi correntisti (sopra i 100mila euro). Dopo, se c’è ancora acqua da aggottare, intervengono fondi d’emergenza sostenuti dalle altre banche, così come i fondi di solidarietà per rimborsare i risparmiatori, che con un principio di tipo assicurativo le banche hanno dovuto creare. Un sistema che l’Unione Europea ha formalizzato con la direttiva 59 del 2014, e che ha visto la sua prima applicazione ufficiale in Austria, con il bail in della banca HETA nel 2015, e in Italia con ben quattro banche fallite. Una vera e propria rivoluzione, quindi, e un sistema di risoluzione delle crisi bancarie ispirato a criteri di giustizia: la crisi la pagano banchieri e investitori. Tutto bene, allora ? Non tutto, e lo si è visto con la crisi delle quattro banche italiane, Banca Etruria, Banca Marche, Cari Chieti e Cari Ferrara. Quando è partito il bail in, è infatti esploso anche il problema dei piccoli investitori: è diventato evidente, cioè, che migliaia di piccoli risparmiatori, certo con una grave responsabilità morale e forse penale dei consulenti bancari, avevano firmato a cuor leggero contratti di investimento in obbligazioni bancarie che non valevano neppure la carta e l’inchiostro di cui erano fatti. Speculatori più o meno inconsapevoli, ed è giusto ricordare che nessuno li aveva obbligati a firmare, e che i rendimenti promessi erano “stranamente” elevati, eppure alla fin fine si è trattato di pensionati, commercianti, professionisti di provincia, non esattamente di squali della finanza.  Tristemente, la finanza allegra e i debiti irresponsabili sono stati lasciati “sgocciolare”, dai piani alti della finanza, fin giù ai piani bassi del piccolo risparmio familiare: una situazione scandalosa, che però è tornata anche ad essere un problema politico, perché il governo italiano non si è trovato a ricevere la gratitudine dei contribuenti per non aver saccheggiato le casse pubbliche (anche se da questo punto di vista il bail in ha davvero funzionato), ma invece a fronteggiare il risentimento dei molti, troppi investitori in obbligazioni. Intendiamoci: il fondo solidarietà (Fitd, fondo interbancario di tutela depositi) rimborserà gran parte di quello che è stato perso. Ma non tutto: e, cosa più grave, almeno dal punto di vista del governo, la rabbia dei risparmiatori non è sembrata rivolgersi verso i banchieri, che pure, razionalmente, sono i veri responsabili, ma verso il governo stesso. Evidentemente, le persone si attendono, magari per ragioni morali e psicologiche più che freddamente razionali, di essere comunque protette dallo Stato, in quanto garante di generali princìpi di giustizia: sentirsi dire che il fallimento di Banca Etruria o Banca Marche fosse in primo luogo un loro problema, in quanto investitori in obbligazioni a rischio, è stato vissuto da molti, che si consideravano invece semplici clienti della banca, come un vero choc, e la loro delusione è andata tutta nei confronti dello Stato, che non li ha fatti sentire protetti. Non ha certo aiutato, in questo, la vicenda familiare dei Boschi: da cui non è emerso, va detto subito, alcun coinvolgimento della ministra Maria Elena Boschi nell’attività del padre, Pier Luigi, vicepresidente di Banca Etruria. Pier Luigi Boschi ha perso la sua carica, e ha dovuto pagare una forte multa, assieme agli altri componenti del consiglio d’amministrazione e del collegio sindacale, imposta da Banca d’Italia per gli errori commessi nel corso della sua gestione, multa da cui senz’altro l’essere padre di un ministro della Repubblica non l’ha protetto. Ma l’effetto sull’opinione pubblica, percorsa da voci e insinuazioni su teoriche, e sia pure immaginarie, complicità tra padre e figlia, è stato comunque pessimo: alla fine, il governo non è stato percepito come lo scudo senza macchia e senza paura contro i cattivi speculatori della finanza, ma come un elemento della stessa “casta”, dove banchieri e politici sono troppo vicini, e i “poveri” investitori pagano il prezzo. Una realtà semplificata e banalizzata, s’intende, in un tempo come il nostro dove impera l’informazione su Internet che si basa in maniera micidiale su impressioni rapidissime, ma tant’è. Quest’atmosfera di incertezza e polemiche deve essere ben tenuta in considerazione per capire cosa sta succedendo con la “seconda ondata” della crisi bancaria: la crisi del Monte dei Paschi di Siena, e sullo sfondo di Carige e di altre banche.

Tristemente, la finanza allegra e i debiti irresponsabili sono stati lasciati “sgocciolare”, dai piani alti della finanza, fin giù ai piani bassi del piccolo risparmio familiare: una situazione scandalosa, che però è tornata anche ad essere un problema politico, perché il governo italiano non si è trovato a ricevere la gratitudine dei contribuenti per non aver saccheggiato le casse pubbliche (anche se da questo punto di vista il bail in ha davvero funzionato), ma invece a fronteggiare il risentimento dei molti, troppi investitori in obbligazioni. Intendiamoci: il fondo solidarietà (Fitd, fondo interbancario di tutela depositi) rimborserà gran parte di quello che è stato perso. Ma non tutto: e, cosa più grave, almeno dal punto di vista del governo, la rabbia dei risparmiatori non è sembrata rivolgersi verso i banchieri, che pure, razionalmente, sono i veri responsabili, ma verso il governo stesso. Evidentemente, le persone si attendono, magari per ragioni morali e psicologiche più che freddamente razionali, di essere comunque protette dallo Stato, in quanto garante di generali princìpi di giustizia: sentirsi dire che il fallimento di Banca Etruria o Banca Marche fosse in primo luogo un loro problema, in quanto investitori in obbligazioni a rischio, è stato vissuto da molti, che si consideravano invece semplici clienti della banca, come un vero choc, e la loro delusione è andata tutta nei confronti dello Stato, che non li ha fatti sentire protetti. Non ha certo aiutato, in questo, la vicenda familiare dei Boschi: da cui non è emerso, va detto subito, alcun coinvolgimento della ministra Maria Elena Boschi nell’attività del padre, Pier Luigi, vicepresidente di Banca Etruria. Pier Luigi Boschi ha perso la sua carica, e ha dovuto pagare una forte multa, assieme agli altri componenti del consiglio d’amministrazione e del collegio sindacale, imposta da Banca d’Italia per gli errori commessi nel corso della sua gestione, multa da cui senz’altro l’essere padre di un ministro della Repubblica non l’ha protetto. Ma l’effetto sull’opinione pubblica, percorsa da voci e insinuazioni su teoriche, e sia pure immaginarie, complicità tra padre e figlia, è stato comunque pessimo: alla fine, il governo non è stato percepito come lo scudo senza macchia e senza paura contro i cattivi speculatori della finanza, ma come un elemento della stessa “casta”, dove banchieri e politici sono troppo vicini, e i “poveri” investitori pagano il prezzo. Una realtà semplificata e banalizzata, s’intende, in un tempo come il nostro dove impera l’informazione su Internet che si basa in maniera micidiale su impressioni rapidissime, ma tant’è. Quest’atmosfera di incertezza e polemiche deve essere ben tenuta in considerazione per capire cosa sta succedendo con la “seconda ondata” della crisi bancaria: la crisi del Monte dei Paschi di Siena, e sullo sfondo di Carige e di altre banche.  E qui non parliamo più di qualche banca di dimensione regionale: parliamo di primari istituti di credito nazionali. Il governo, visto tutto quanto è successo, sembra non sentirsela di lasciar scivolare le cose verso il bail in: anzi, intende evitare una ripetizione in grande stile di quanto già accaduto con Banca Etruria e le altre tre banche locali, anche perché le dimensioni dell’eventuale collasso di Mps avrebbe conseguenze che i tecnici dicono “sistemiche”. Insomma, Mps non cade da sola, ma si porta dietro mezza Italia e pezzi d’Europa, e quindi bisogna tenerla in piedi. Ma siamo ormai agli sgoccioli: l’ultima soluzione tecnica che è stata tentata con i normali mezzi della finanza, l’aumento di capitale di Mps , è fallita, cioè non si sono trovati investitori disposti a mettere soldi nel Mps. E mentre scriviamo, il presidente del consiglio Gentiloni ha chiesto ed ottenuto dal Parlamento di venir meno alle regole di bilancio per mettere 20 miliardi di euro su un fondo d’emergenza. Siccome la direttiva europea non può certo essere ignorata, il governo deve anche spiegare, all’Europa e ai contribuenti, le ragioni tecniche e legali di quei 20 miliardi (che mancheranno, agli occhi dell’Europa, alla stabilità dei bilanci; e mancheranno, agli occhi dei contribuenti, alla sanità, alla scuola, e così via). La prima ragione sembra essere appunto tecnica: sono previste eccezioni alle nuove regole europee, anche perché Mps non è ancora in dissesto, quindi l’intervento dello Stato avviene prima delle condizioni minime del bail in, e comunque, si sussurra, di fronte a un guaio così grave bisogna per forza cercare qualche cavillo per venirne fuori. Per esempio si prevede che, questa volta, Mps potrebbe ammettere il misselling, insomma di aver venduto carta igienica al posto di obbligazioni: un’ammissione di colpa che proteggerebbe i piccoli risparmiatori, che sarebbero d’ufficio dichiarati vittime di truffa, e quindi sollevati dal contribuire a loro spese. Qui si è aperta, ed è in corso mentre scriviamo, la trattativa tra Roma e Bruxelles: la Commissione Europea, infatti, appare ben disposta a facilitare una soluzione: ma non fino al punto che venga meno completamente il principio che azionisti e obbligazionisti contribuiscano a togliere l’acqua dalla barca (oltre ai piccoli ci sono anche i cosiddetti investitori istituzionali, cioè quelli grossi, e che questi ultimi ci rimettano un po’ di soldi appare in effetti il minimo che si possa pretendere). Non sappiamo ancora quali saranno tutte le soluzioni tecniche e legali adottate: ma due domande vengono spontanee. La prima, se davvero si vogliono proteggere i piccoli investitori di Mps, alla fine, non è che ci saranno due pesi e due misure, rispetto alla severità che hanno incontrato quelli di Banca Etruria? La seconda: con il bail in, gli amministratori delle quattro banche sono stati cacciati e multati, mentre con l’intervento “preventivo” dello Stato, il bail out che di fatto è in corso, il presidente, l’amministratore delegato e tutti i vertici di Mps potrebbero, teoricamente, rimanere al loro posto senza battere ciglio. C’è davvero da chiedersi se lo Stato, cioè il Ministero dell’Economia, una volta diventato azionista di Mps, non debba porre all’ordine del giorno, come minimo, il licenziamento dei dirigenti.

E qui non parliamo più di qualche banca di dimensione regionale: parliamo di primari istituti di credito nazionali. Il governo, visto tutto quanto è successo, sembra non sentirsela di lasciar scivolare le cose verso il bail in: anzi, intende evitare una ripetizione in grande stile di quanto già accaduto con Banca Etruria e le altre tre banche locali, anche perché le dimensioni dell’eventuale collasso di Mps avrebbe conseguenze che i tecnici dicono “sistemiche”. Insomma, Mps non cade da sola, ma si porta dietro mezza Italia e pezzi d’Europa, e quindi bisogna tenerla in piedi. Ma siamo ormai agli sgoccioli: l’ultima soluzione tecnica che è stata tentata con i normali mezzi della finanza, l’aumento di capitale di Mps , è fallita, cioè non si sono trovati investitori disposti a mettere soldi nel Mps. E mentre scriviamo, il presidente del consiglio Gentiloni ha chiesto ed ottenuto dal Parlamento di venir meno alle regole di bilancio per mettere 20 miliardi di euro su un fondo d’emergenza. Siccome la direttiva europea non può certo essere ignorata, il governo deve anche spiegare, all’Europa e ai contribuenti, le ragioni tecniche e legali di quei 20 miliardi (che mancheranno, agli occhi dell’Europa, alla stabilità dei bilanci; e mancheranno, agli occhi dei contribuenti, alla sanità, alla scuola, e così via). La prima ragione sembra essere appunto tecnica: sono previste eccezioni alle nuove regole europee, anche perché Mps non è ancora in dissesto, quindi l’intervento dello Stato avviene prima delle condizioni minime del bail in, e comunque, si sussurra, di fronte a un guaio così grave bisogna per forza cercare qualche cavillo per venirne fuori. Per esempio si prevede che, questa volta, Mps potrebbe ammettere il misselling, insomma di aver venduto carta igienica al posto di obbligazioni: un’ammissione di colpa che proteggerebbe i piccoli risparmiatori, che sarebbero d’ufficio dichiarati vittime di truffa, e quindi sollevati dal contribuire a loro spese. Qui si è aperta, ed è in corso mentre scriviamo, la trattativa tra Roma e Bruxelles: la Commissione Europea, infatti, appare ben disposta a facilitare una soluzione: ma non fino al punto che venga meno completamente il principio che azionisti e obbligazionisti contribuiscano a togliere l’acqua dalla barca (oltre ai piccoli ci sono anche i cosiddetti investitori istituzionali, cioè quelli grossi, e che questi ultimi ci rimettano un po’ di soldi appare in effetti il minimo che si possa pretendere). Non sappiamo ancora quali saranno tutte le soluzioni tecniche e legali adottate: ma due domande vengono spontanee. La prima, se davvero si vogliono proteggere i piccoli investitori di Mps, alla fine, non è che ci saranno due pesi e due misure, rispetto alla severità che hanno incontrato quelli di Banca Etruria? La seconda: con il bail in, gli amministratori delle quattro banche sono stati cacciati e multati, mentre con l’intervento “preventivo” dello Stato, il bail out che di fatto è in corso, il presidente, l’amministratore delegato e tutti i vertici di Mps potrebbero, teoricamente, rimanere al loro posto senza battere ciglio. C’è davvero da chiedersi se lo Stato, cioè il Ministero dell’Economia, una volta diventato azionista di Mps, non debba porre all’ordine del giorno, come minimo, il licenziamento dei dirigenti.

Check Also

La formazione degli immigrati come risorsa

L’articolo di Luca Cefisi, apparso sulla rivista “Forme” n.25, pone l’attenzione sulle potenzialità dei lavoratori immigrati in …

UNSIC – Unione Nazionale Sindacale Imprenditori e Coltivatori

UNSIC – Unione Nazionale Sindacale Imprenditori e Coltivatori